Sommaire

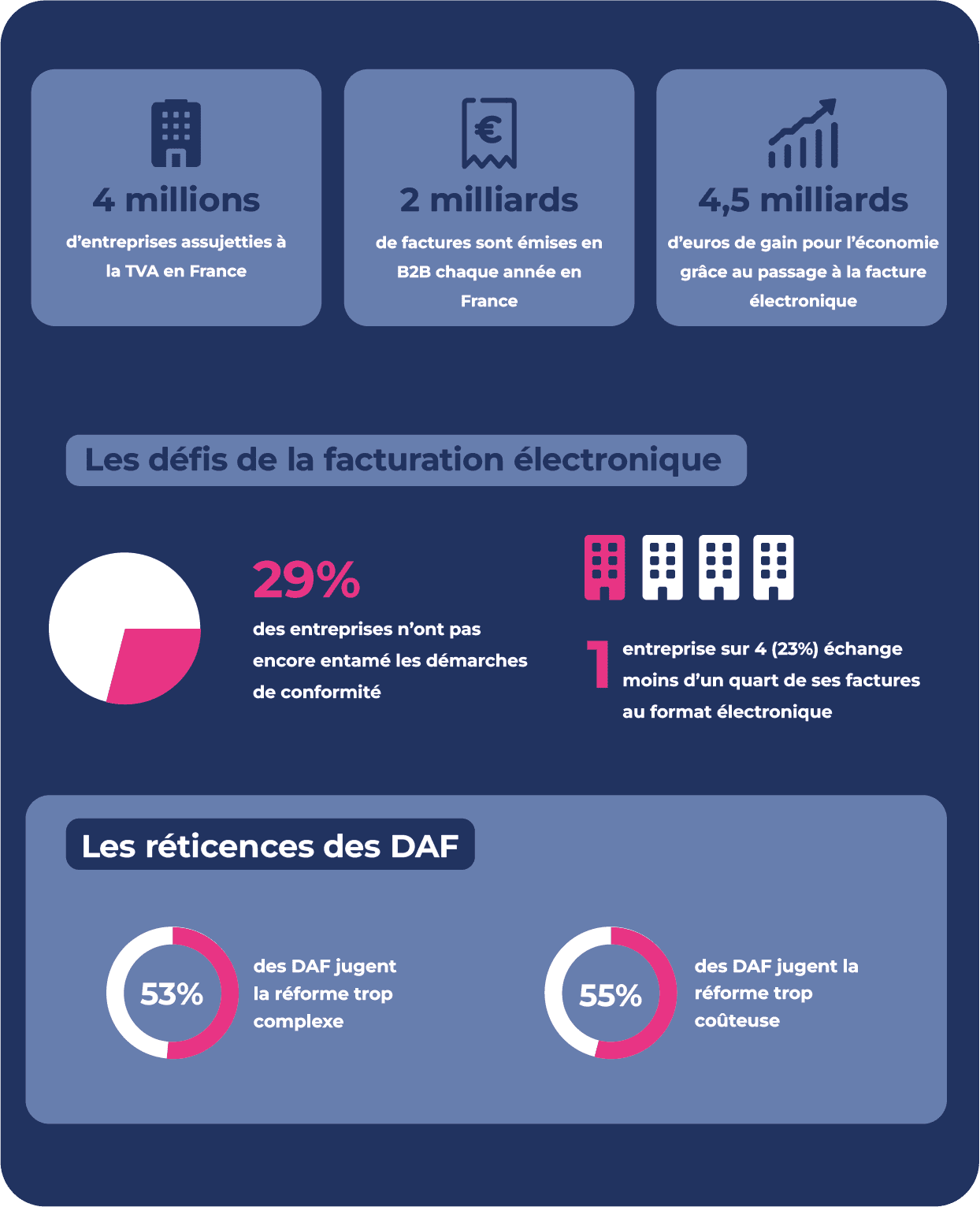

Dans le cadre de la transition numérique des entreprises, l’article 26 de la loi de finances rectificative n°2022-1157 du 16 août 2022 rend obligatoire la facturation électronique d’ici 2027 pour toutes les entreprises françaises assujetties à la TVA. À l’origine, l’obligation du passage à la facturation électronique était prévue entre 2024 et 2026. Cependant, la Direction Générale des Finances Publiques (DGFiP) a annoncé, dans un communiqué de presse publié le 28 juillet 2023, le report de la mise en œuvre de cette réforme. Cette décision vise principalement à accorder davantage de temps aux entreprises pour réussir leur transition vers ces nouvelles modalités.

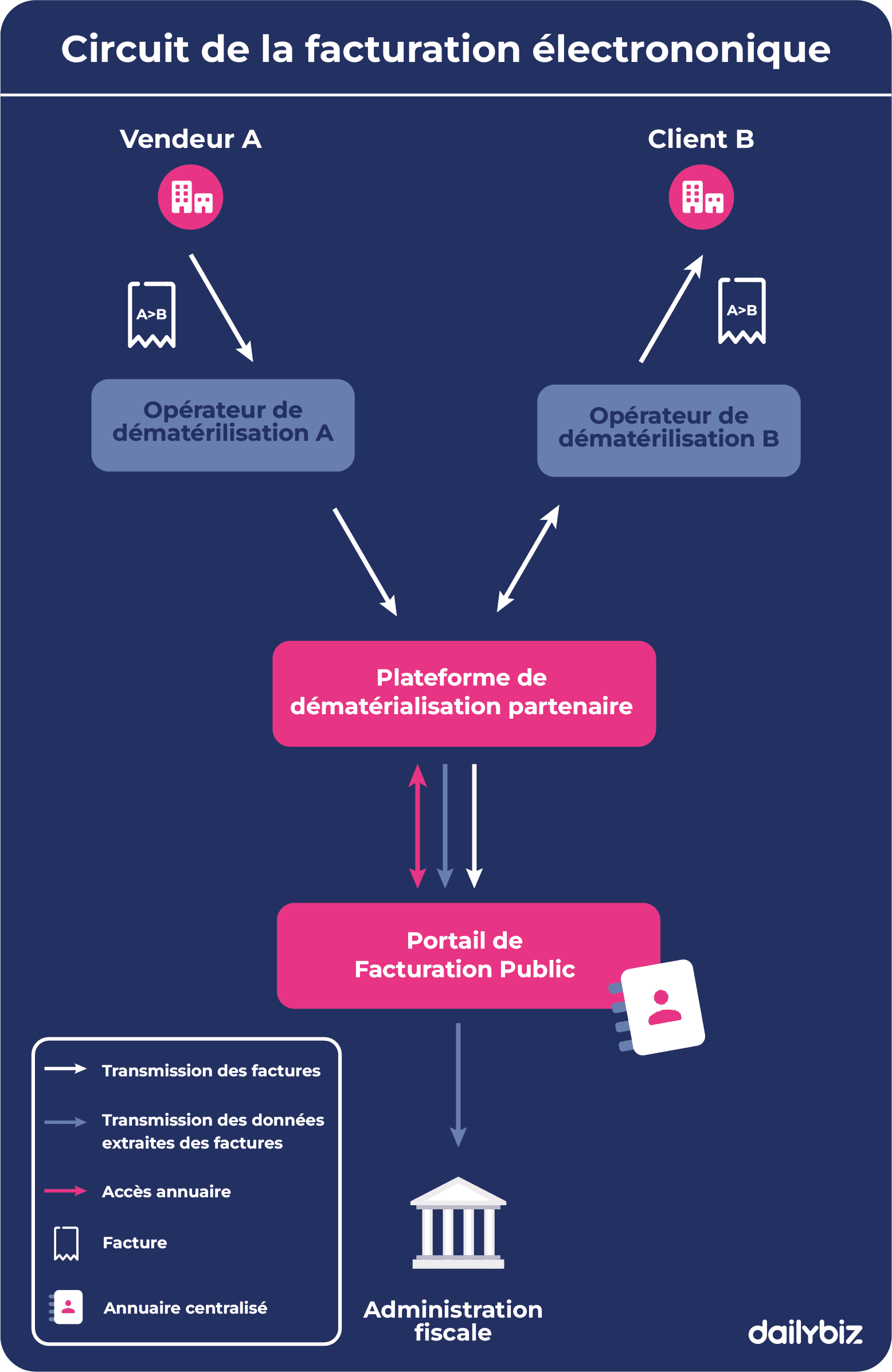

La généralisation de la facture électronique est une réforme majeure qui impacte toutes les entreprises établies sur le territoire français. Cette nouvelle réforme fiscale prévoit 3 principaux changements :

- Nouveaux formats de factures

- Transmission des factures via PDP ou PPF

- Transmission des flux fiscaux à l’administration fiscale

Quel que soit leur secteur d’activité ou leur taille, toutes les entreprises soumises à la TVA devront se conformer à ces nouvelles exigences légales et respecter le calendrier progressif fixé par l’état. Cette mesure vise à moderniser les processus de facturation et à accélérer les transactions financières entre les entreprises.

À partir de septembre 2026, toutes les entreprises devront être capables de recevoir les factures émises par une autre entreprise sous un format électronique. C’est pourquoi les entreprises doivent anticiper dès maintenant ce changement.

La facture électronique : kesako ?

La généralisation de la facturation électronique marque la fin de l’ère des factures papier ! Également appelée e-invoicing, la facture électronique est une facture émise, envoyée et reçue dans un format de fichier spécifique de type XML imposé par l’administration fiscale.

De la même manière que la facture papier ou PDF, le fichier XML contiendra toutes les mentions actuellement obligatoires, mais également le n° SIREN du destinataire.

L’ordonnance du 15 septembre 2021 impose la mise en place de la facturation électronique pour toutes les opérations dites domestiques, mais également l’obligation de transmission des données de transaction à l’administration fiscale, autrement appelée e-reporting.

- E-invoicing (facturation électronique) : implique que toutes les entreprises établies en France et qui sont assujetties à la TVA doivent être capables d’émettre, transmettre et recevoir des factures par voie électronique. Cette méthode de facturation implique la transmission des factures par le biais du Portail Public de Facturation (PPF) ou d’une Plateforme de Dématérialisation Partenaire (PDP).

- E-reporting : implique que toutes les entreprises non concernées par la méthode de facturation électronique doivent transmettre à l’administration fiscale les données relatives à des opérations commerciales (montant de la TVA facturée, montant de l’opération etc.).

Bon à savoir

Il ne faut pas confondre facture électronique et facture dématérialisée. L’une étant la facture d’origine créée sous un format électronique et la seconde étant une facture papier numérisée pour être convertie dans un format électronique (format PDF).

Quels sont les objectifs de la facturation électronique ?

Bien que la facturation électronique puisse représenter un défi pour un certain nombre d’entreprises, en particulier les TPE & PME, elle leur procure néanmoins de nombreux avantages. La facturation électronique permet effectivement de :

- Réduire les coûts : en diminuant les charges administratives et les coûts liés à l’impression, l’envoi et le stockage des factures au format papier.

- Optimiser les processus : en facilitant les déclarations de TVA et en réduisant les délais de paiement et de traitement des factures.

- Renforcer la sécurité : en luttant contre la fraude fiscale au bénéfice des opérateurs économiques.

- Renforcer la compétitivité des entreprises : en allégeant le poids des charges administratives et en modernisant les processus à l’aide de nouvelles technologies.

- Contribuer à la protection de l’environnement : en diminuant l’empreinte carbone associée à la consommation de papier et autres ressources nécessaires à l’usage des factures en support-papier (impression, envoi etc.).

Le calendrier à suivre

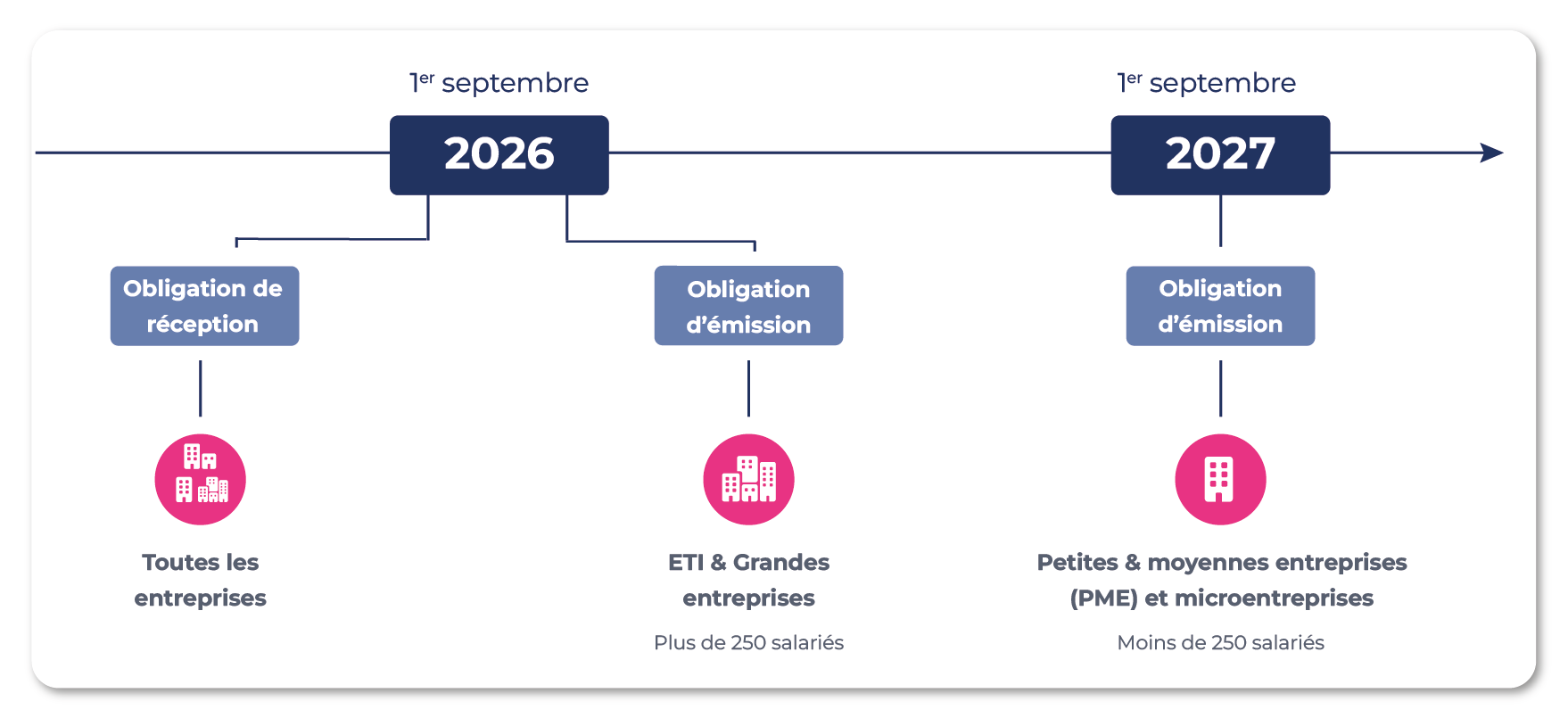

L’article 26 de la loi n°2022-1157 fixe un calendrier progressif pour la généralisation de la facturation électronique :

- Depuis le 1er janvier 2020 : toutes les entreprises doivent être en mesure de transmettre électroniquement les factures via Chorus Pro lorsqu’elles travaillent pour des marchés publics.

- 1er septembre 2026 :

– Toutes les entreprises doivent être en mesure de recevoir les factures électroniques quelle que soit leur taille.

– Obligation d’émettre les factures électroniquement pour les grandes entreprises & entreprises de taille intermédiaire (ETI) ou les entreprises avec un chiffre d’affaires supérieur à 50 millions d’euros.

- 1er septembre 2027 : obligation d’émettre les factures électroniquement pour les petites et moyennes entreprises (PME) et microentreprises ou les entreprises avec un chiffre d’affaires par an inférieur à 50 millions d’euros.

Bon à savoir

En octobre 2023, la DGFiP a annoncé le report de l’entrée en vigueur de la facturation électronique par le biais d’un amendement. Néanmoins, puisqu’il s’agit d’un amendement et non du texte final, le calendrier pourrait être ajusté jusqu’à l’adoption définitive de la loi à la fin de l’année. De ce fait, la mise en œuvre de la facturation électronique se fera au plus tard le 1er décembre 2027.

Quelles sont les pénalités en cas de non-respect ?

Le non-respect de l’e-invoicing est sanctionné par une amende de 15€ par facture avec un plafond limité à 15 000 euros par an. Quant au e-reporting, la sanction s’élève à 250€ par transmission et ne peut pas dépasser les 15 000 euros par an.

Quel dispositif utilisé pour la facturation électronique ?

A l’avenir, toutes les factures (factures d’acompte, facture de situation…) pour les transactions B2B devront être transmises par voie électronique, et il est devenu crucial pour les entreprises, quel que soit leur taille, de prendre en compte dès maintenant ce mode de facturation. La réforme fiscale induit que les entreprises ne transmettent plus leurs factures directement aux clients. Ainsi, pour réaliser sa facturation électronique, une entreprise aura le choix entre 2 solutions pour transmettre et recevoir des factures électroniques :

Ces 2 solutions sont applicables pour l’e-invoicing et l’e-reporting.

- Via le Portail Public de Facturation (PPF) :

Le PPF va remplacer Chorus Pro au 1er juillet 2024. Le Portail Public de Facturation permet de centraliser et transmettre les factures à la DGFiP. Cette solution est mise en place par le gouvernement pour permettre aux entreprises de transmettre leurs factures aux établissements publics et privés de manière électronique et gratuite.

- Via une plateforme de dématérialisation partenaire (PDP) :

L’émission et la transmission de factures électroniques peut également se faire via une plateforme proposée par un prestataire privée et immatriculée par l’administration fiscale. Chaque entreprise est libre de choisir la plateforme de son choix parmi les plateformes partenaires, et celle-ci peut être différente de celle de votre fournisseur.

Néanmoins, une PDP ne se limite pas à la simple émission et transmission de factures, elle offre davantage de services : gestion des recouvrements & relances, scellement des factures via une signature électronique etc.

- Via un opérateur de dématérialisation (OD) :

L’opérateur de dématérialisation est un éditeur de logiciel qui permet de créer des factures au format XML imposé par l’administration fiscale. L’OD n’est pas habilité à transmettre les factures mais peut les déposer sur une plateforme de dématérialisation partenaire. C’est notamment le cas de Dailybiz qui propose un logiciel de facturation en ligne permettant de simplifier votre facturation dans sa globalité en automatisant l’ensemble du processus (centralisation des données, reporting etc.).

Articles suggérés