Sommaire

Dans le monde professionnel, gérer la trésorerie est un défi quotidien pour les TPE/PME. La fluctuation des encaissements et décaissements peut rendre la gestion financière complexe. C’est là qu’intervient le prévisionnel de trésorerie, un outil indispensable pour anticiper et contrôler les flux financiers. Mais comment fonctionne-t-il exactement ? Et comment pouvez-vous l’utiliser pour améliorer la santé financière de votre entreprise ? Dans cet article, nous vous proposons un guide complet sur le prévisionnel de trésorerie.

Qu’est-ce que le prévisionnel de trésorerie ?

Le plan de trésorerie est un des éléments qui compose le business plan financier, notamment en phase de création d’entreprise, il est donc important de bien l’appréhender.

Prévisionnel de trésorerie : Définition

Le prévisionnel de trésorerie (ou plan de trésorerie) est un outil financier qui permet d’estimer les flux de trésorerie futurs d’une entreprise sur une période donnée. Il permet de prévoir les entrées et les sorties d’argent afin d’anticiper les besoins de liquidités et de prendre des décisions éclairées en matière de gestion financière. Le plan prévisionnel de trésorerie est souvent retrouvé sous forme de tableau.

À quoi sert le prévisionnel de trésorerie ?

La gestion de trésorerie est cruciale pour la survie et la croissance d’une entreprise. Voici quelques-unes des principales fonctions et avantages du prévisionnel de trésorerie :

- Anticiper les besoins de financement : En prévoyant les échéanciers coté fournisseurs et clients à venir, vous pouvez identifier les périodes où votre entreprise pourrait avoir besoin de financement supplémentaire pour couvrir les dépenses, telles que l’investissement sur de nouvelles immobilisations corporelles ou incorporelles. Cette anticipation permet également de surveiller vos créances fournisseurs et clients.

- Optimiser la gestion des liquidités : En analysant vos prévisions de trésorerie, vous pouvez identifier les excédents de trésorerie et les utiliser de manière optimale pour rembourser vos frais financiers, investir dans de nouvelles opportunités ou placer des fonds excédentaires pour générer des revenus supplémentaires, tout en respectant votre budget.

- Prévenir les crises de trésorerie : En anticipant les périodes de flux de trésorerie négatifs, vous pouvez prendre des mesures préventives pour éviter les pénuries de liquidités et les situations d’urgence, telles que la renégociation des conditions de paiement avec les fournisseurs ou l’intensification les campagnes de recouvrement ou la recherche de nouvelles sources de financement, tout en gérant vos dépenses de manière proactive.

- Prendre des décisions d’investissement et de financement éclairées : Le prévisionnel de trésorerie vous fournit des informations précieuses pour prendre des décisions stratégiques en matière d’investissement et de financement, en vous aidant à évaluer la rentabilité potentielle des projets et à déterminer la meilleure stratégie de financement pour les réaliser, tout en tenant compte de votre budget.

- Planifier les règlements de vos charges : En prévoyant vos flux de trésorerie futurs, vous pouvez planifier et organiser les remboursements de vos dettes de manière efficace, en évitant les retards de paiement et les pénalités associées, tout en préservant votre santé financière et en respectant votre budget.

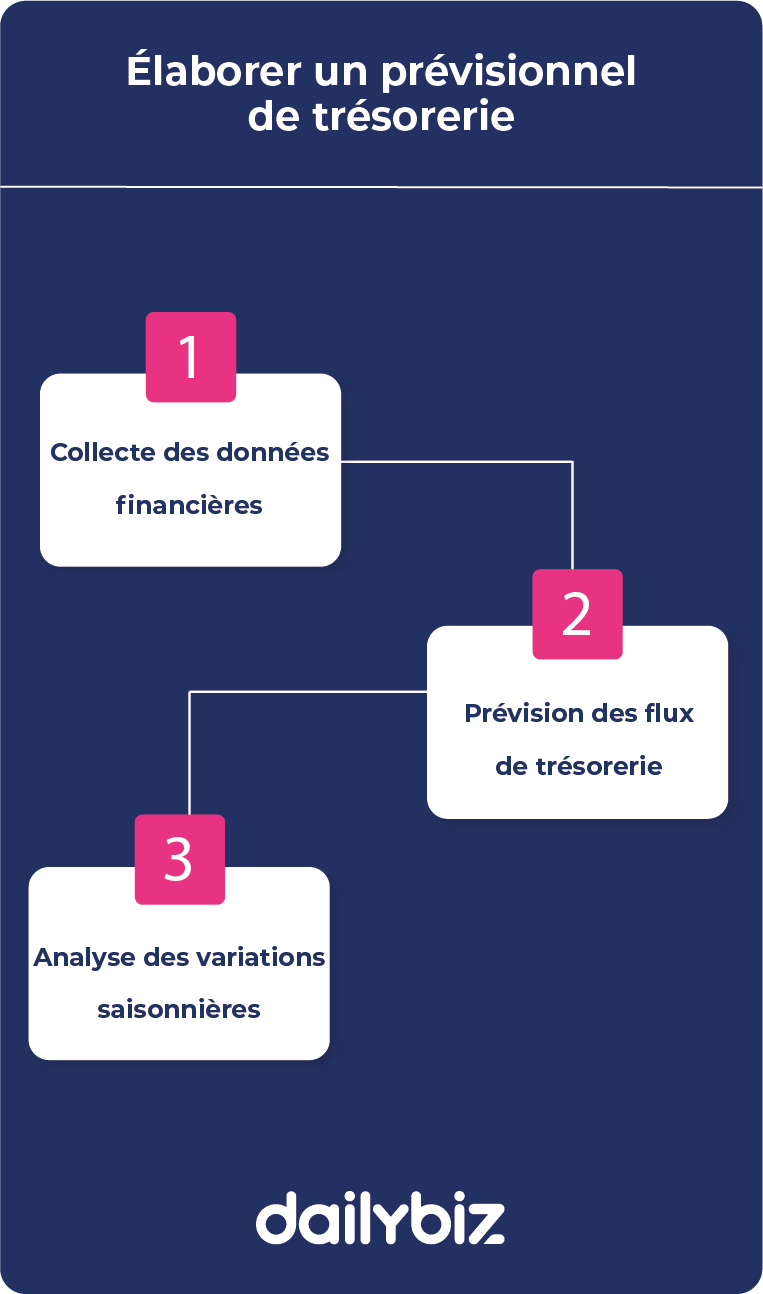

Comment élaborer un prévisionnel de trésorerie ?

Pour élaborer un prévisionnel de trésorerie, il est essentiel de suivre un plan méthodique, incluant la collecte des données financières pertinentes, la prévision des flux de trésorerie entrants et sortants, ainsi que l’analyse des tendances et des variations saisonnières pour ajuster les prévisions en conséquence.

Étape 1 : Collecte des données financières

La première étape dans l’élaboration d’un prévisionnel de trésorerie consiste à collecter toutes les données financières pertinentes de votre entreprise. Cela inclut les relevés bancaires, les factures fournisseurs et clients, les contrats de prêts, les contrats de ventes à venir, ainsi que toute autre information financière importante sur vos frais fixes et variables.

Étape 2 : Prévision des flux de trésorerie entrants et sortants

Une fois que vous avez collecté toutes les données financières (échéanciers exacts), vous pouvez commencer à prévoir les mouvements de trésorerie entrants et sortants (les *encaissements et décaissements). Cela implique d’estimer l’état prévisionnel de trésorerie.

Étape 3 : Analyse des tendances et des variations saisonnières

Enfin, une fois que vous avez prévu les flux de trésorerie, il est important d’analyser les tendances et les variations saisonnières qui pourraient affecter vos prévisions. Cela vous permettra d’ajuster vos prévisions en conséquence et de mieux anticiper les fluctuations de trésorerie.

*Les encaissements correspondent aux entrées d’argent ou aux fonds reçus par une entreprise sur une période donnée. Ils représentent les flux de trésorerie positifs générés par l’activité commerciale de l’entreprise, tels que les paiements des clients pour des biens ou des services fournis, les recouvrements de créances, les revenus de ventes, les subventions reçues, etc. Les encaissements en trésorerie sont essentiels pour assurer la disponibilité de liquidités et le bon fonctionnement financier de l’entreprise, leur gestion efficace permettant de répondre aux besoins de paiement et de maintenir un solde de trésorerie suffisant pour faire face aux obligations financières.

Les décaissements en trésorerie font référence aux sorties d’argent ou aux paiements effectués par une entreprise pour diverses dépenses et obligations financières. Cela inclut les paiements des fournisseurs pour l’achat de marchandises ou de services, les frais de fonctionnement tels que les salaires, les loyers, les factures d’électricité et d’eau, les dépenses publicitaires, les remboursements de prêts, TVA, ainsi que d’autres coûts fixes ou variables nécessaires au fonctionnement de l’entreprise. En résumé, les décaissements en trésorerie représentent toutes les sorties de liquidités effectuées par une entreprise pour couvrir ses dépenses et ses obligations financières.

Pratique : exemple d’un plan de trésorerie

- Collecte des données financières

Pour commencer, l’entreprise X collecte toutes les données financières pertinentes, telles que les relevés bancaires, les factures clients et fournisseurs, les contrats de prêts, etc. Ces informations serviront de base pour établir les prévisions de trésorerie.

- Prévision des flux de trésorerie entrants et sortants

À partir des données collectées, l’entreprise X prévoit les flux de trésorerie entrants et sortants pour chaque mois de la période prévisionnelle.

Voici un exemple de tableau de prévision pour les six premiers mois de l’année :

| Mois | Encaissements (€) | Décaissements (€) | Solde de trésorerie (€) |

| Janvier | 25 000 | 20 000 | 5 000 |

| Février | 28 000 | 22 000 | 11 000 |

| Mars | 30 000 | 25 000 | 16 000 |

| Avril | 27 000 | 23 000 | 20 000 |

| Mai | 32 000 | 28 000 | 24 000 |

| Juin | 35 000 | 30 000 | 29 000 |

Dans ce tableau :

– Les encaissements représentent les entrées d’argent, comme les ventes de produits ou services, les paiements des clients, etc.

– Les décaissements représentent les sorties d’argent, comme les achats de matières premières, les frais de fonctionnement, les salaires, etc.

– Le solde de trésorerie est calculé en ajoutant les encaissements et en soustrayant les décaissements.

- Analyse des tendances et ajustements

Une fois les prévisions établies, l’entreprise X analyse les tendances et les variations saisonnières pour chaque poste de dépense et de revenu. En fonction de cette analyse, des ajustements peuvent être apportés aux prévisions de trésorerie pour refléter au mieux la réalité financière de l’entreprise.

En conclusion, le prévisionnel de trésorerie est un outil essentiel pour la gestion financière d’une entreprise. En suivant les étapes décrites dans ce guide, vous serez en mesure d’élaborer un plan efficace pour anticiper les besoins de liquidités et prendre des décisions éclairées en matière de gestion financière.

Articles suggérés